Bizden Haberler

GENÇ GİRİŞİMCİ VERGİ İSTİSNASI

Ülkemizdeki ağır ve karmaşık vergi yükümlülüklerinden dolayı birçok girişimci ticari hayata girmekte zorlanıyor. Şirket açarken neyle karşılaşacağını bilmediği için korkuyor. Bu konularda birçok girişimciden sorular alıyordum. Bu sorulardan yola çıkarak binlerce kişi tarafından incelenen ve iş kurma konusunda kafalarındaki soru işaretlerini ortadan kaldıran “İş Kurma Rehberi” ‘ni hazırladım. İş kurma rehberine web sitemden ulaşabilirsiniz. Hazırladığım rehberler ve yazılarımla girişimcilerin iş kurma yolculuğunda önündeki engelleri kaldırıyorum. İş kurma yolculuğunda ışık olmaya, yol göstermeye devam edeceğim.

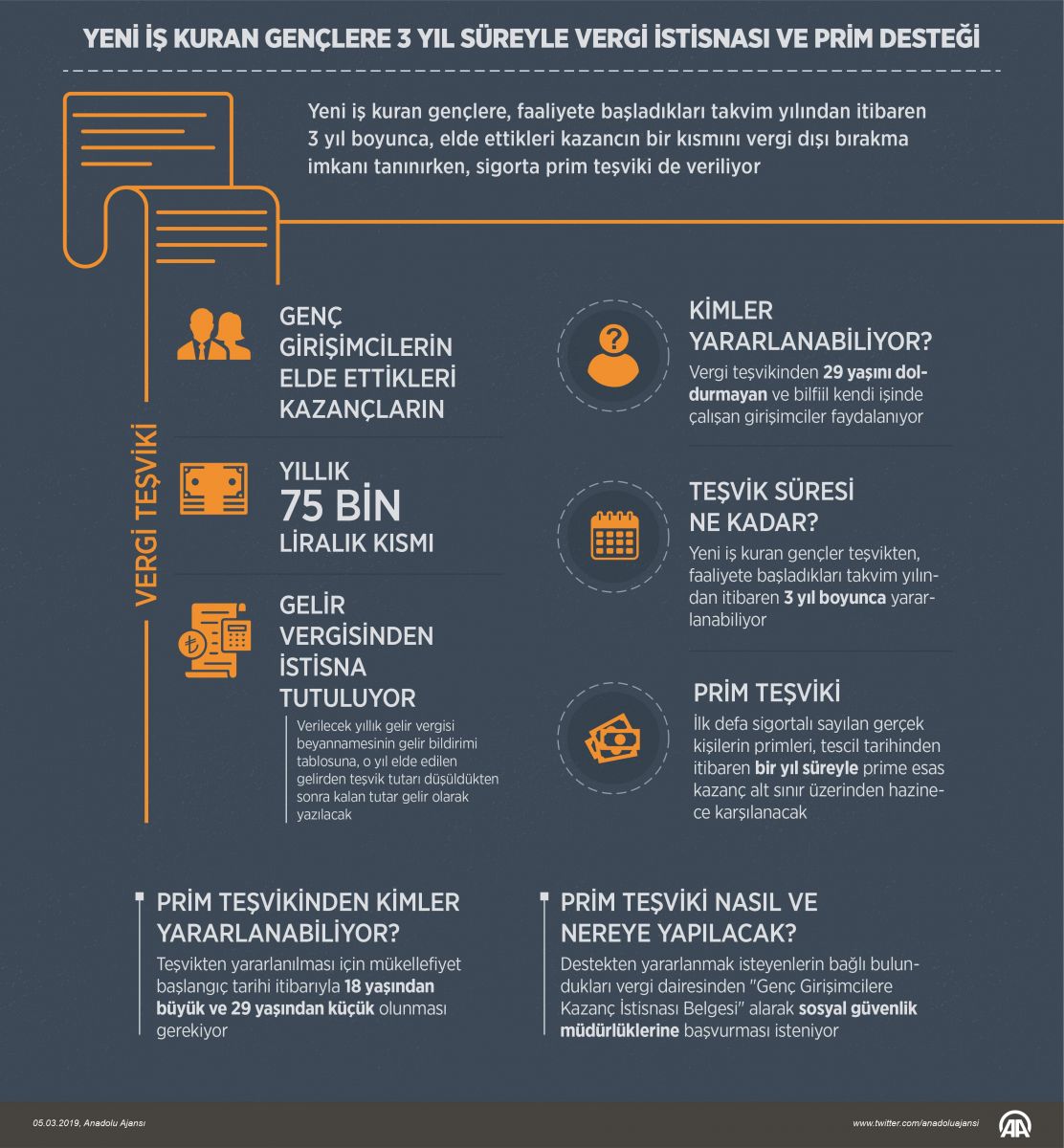

Bugün sizlerle genç girişimcileri ilgilendiren ve girişimciler için önemli bir fırsat olan Genç Girişimciler için 29 Yaş Altı 75.000 TL vergi muafiyetini paylaşacağım. Genç girişimcilerin ticari hayata girdiklerinde zorlanmaması ve ekonomik hayatta etkinliklerinin arttırılması amacıyla Gelir Vergisi Kanunun da yapılan düzenleme ile belirli şartlar dâhilinde genç girişimcilere kolaylıklar sağlanmakta. Bunlardan en önemlisi 75.000 TL Kazanç İstisnasıdır.

İlgili Kanun Maddesi: “Ticari, zirai veya mesleki faaliyeti nedeniyle adlarına ilk defa gelir vergisi mükellefiyeti tesis olunan ve mükellefiyet başlangıç tarihi itibarıyla yirmi dokuz yaşını doldurmamış tam mükellef gerçek kişilerin, faaliyete başladıkları takvim yılından itibaren üç vergilendirme dönemi boyunca elde ettikleri bu kazançlarının 75.000 Türk lirasına kadar olan kısmı, aşağıdaki şartlarla gelir vergisinden müstesnadır”

Özetle; İlk defa şirket kuran 29 yaşın altındaki girişimciler üç vergilendirme dönemi boyunca kazandıkları paranın 75.000 TL’si için vergi ödemeyecek.

GENÇ GİRİŞİMCİLER İÇİN 75.000 TL KAZANÇ İSTİSNASINDAN FAYDALANMA ŞARTLARI?

- Ticari, Zirai veya Serbest meslek faaliyeti nedeniyle kendi adınıza ilk defa gelir vergisi mükellefiyeti tesis ettirmiş olmalısınız. Yani ben mevcut işletmemi kapatayım sonra yeniden açarım derseniz bu istisnadan faydalanamazsınız.

- İşe başlama bildiriminin zamanında yapılmış olması gerekiyor. İşe başlama bildirimi mükellefin işe başlamasından itibaren on gün içinde bağlı bulunduğu vergisine yapılır. Bu süreyi kaçıran genç girişimciler 75 bin TL kazanç istisnasından faydalanamazlar.

- Genç girişimci kendi işinin başında bir fiil bulunmalı ve işin kendisi tarafından sevk ve idare edilmesi gerekmektedir.

- Genç girişimci Anonim veya Limited şirket gibi tüzel kişilik olarak değil, bizzat kendisi gerçek kişi olarak vergi mükellefi olmalı. Adi ortaklık veya şahıs şirketi kurmak suretiyle vergi mükellefiyeti olarak bu istisnadan yararlanabilirsiniz.

- Mükellefiyet başlangıç tarihi itibariyle 29 yaşını doldurmamış olması gerekmektedir.

- Eğer bir işletme veya mesleki faaliyeti devralmak suretiyle bu muafiyetten yararlanmak istiyorsanız, o halde devraldığınız işletme veya mesleki faaliyetinin sahibinin yakınınız (eş veya üçüncü dereceye kadar (bu derece dâhil) kan veya kayın hısımları) olmaması gerekmektedir; ancak eğer ölüm dolayısıyla devir gerçekleşmişse, o halde bu muafiyetten yararlanabilirsiniz. Yani ölüm nedeniyle faaliyetin eş ve çocuklar tarafından devam ettirilmesi hâli hariç olmak üzere, faaliyeti durdurulan veya faaliyetine devam eden bir işletmenin ya da mesleki faaliyetin eş veya üçüncü dereceye kadar (bu derece dâhil) kan veya kayın hısımlarından devralınmamış olması halinde istisnadan yararlanabilir.

GENÇ GİRİŞİMCİLER İÇİN 75.000 TL KAZANÇ İSTİSNASINI BİR ÖRNEKLE AÇIKLAMAK DAHA ANLAŞILIR OLACAKTIR.

İstisna için tüm şartları yerine getirdiniz ve bir işletme kurdunuz. İşletme faaliyete başladı ve 1 yıllık süreçte 125.000 TL fatura kestiniz. Aynı yıl içinde kira, elektrik, su derken 25.000 TL işletme gideri yaptınız.

Örneği genç girişimci istisnası olmadan çözersek; 125.000 TL gelirden, 25.000 TL gideri düşerek işletmemizin gelir matrahı 100.000 TL’dir. Vergi muafiyetinden yararlanmayan biri olarak bu matrah üzerinden ödeyeceğiniz gelir vergisi 25.480 TL’dir.

Örneği 75.000 TL Genç Girişimci kazanç istisnası ile çözersek; 75.000 TL kazanç istisnasını işletme gideriymiş gibi değerlendirip gelir vergisi matrağımızı öyle bulacağız. 125.000 TL gelirden, 25.000 TL işletme gideri, 75.000 TL istisnayı düştüğümüzde gelir vergisi matrahımız 25.000 TL’dir. Vergi muafiyetinden yararlandığımız için ödeyeceğimiz gelir vergisi 4.260 TL’dir.

Tüm mali rakamları aynı olan bir şirket 75.000 TL Genç Girişimci Kazanç istisnasından yararlanmazsa 25.480 TL vergi öderken, istisnadan yararlanan şirket 4.260 TL vergi ödemektedir.

Her zaman anlattığım gibi bir şirketin en önemli aşaması kuruluş aşamasıdır. Şirketinizi kurarken mutlaka bu konuda uzaman ve tüm istisna, muafiyetlere hakim kişilerle çalışın. Temelleri sağlam olan bir şirket için başarı kaçınılmazdır.